Per la Banca Mondiale non ci sono dubbi che il 2017 sia l’anno delle materie prime, soprattutto di quelle legate al settore energia. Eppure nel primo trimestre del 2017 chi aveva scommesso su questa classe di investimento non ha avuto grandi soddisfazioni: l’indice Bloomberg Commodities – dopo aver chiuso il 2016 con un rialzo dell’11,8% – da gennaio a marzo 2017 ha perso il 2,5% a causa della brusca frenata segnata proprio a marzo dal petrolio che ha annullato i guadagni conseguiti a inizio trimestre. Dall’inizio di aprile, però, le cose sono cambiate e la previsione fatta da Goldman Sachs alla fine del 2016 che aveva raccomandato di sovrappesare le materie prime per la prima volta in quattro anni ha cominciato ad avere un senso.

La ragione è semplice: il ritorno dell’inflazione ha dato una spinta alle commodity e, soprattutto, il legame che per anni ha governato l’andamento del dollaro e quello delle materie prime si è spezzato. Una volta, infatti, se saliva il dollaro, scendevano le commodity, adesso non accade più. Tanto che proprio Goldman Sachs alla fine del primo trimestre 2017 ha ribadito in un report che sia dollaro, sia materie prime sono destinati a crescere nel corso dell’anno.

Gli occhi sono puntati sul petrolio che secondo le stime degli analisti di Bank of America-Merrill Lynch nel corso del 2017 avrà un prezzo medio di 61 dollari al barile, con un massimo di 70 dollari verso l’estate. Per Deutsche Bank il prezzo medio 2017 potrebbe essere 58 dollari al barile, mentre Barclays e Sociètè Gènèrale stimano una media di 55 dollari al barile neo corso del 2017. Per Julius Baer, il trend di ripresa delle materie prime è destinato a durare anni con il petrolio stabilmente sopra i 60 dollari al barile.

IDEE DI INVESTIMENTO

Il petrolio è la punta dell’iceberg delle materie prime. Il tetto alla produzione OPEC, gli scioperi nelle maggiori miniere di rame del mondo e il rafforzamento della crescita globale sono solo alcuni degli elementi che contribuiranno a supportare gli incrementi dei prezzi in tutti i mercati delle materie prime nel 2017. Ne è convinto David Donora, responsabile materie prime di Columbia Threadneedle Investments secondo cui la prossima fase rialzista delle materie prime è imminente e le migliori opportunità si trovano su petrolio e metalli preziosi anche grazie al ritorno dell’inflazione.

Per il gestore di Columbia Threadneedle Investments, le materie prime rappresentano una buona opportunità di diversificazione e di copertura contro i rischi geopolitici e la ripresa dei prezzi. In particolare, sono alluminio, rame e zinco i materiali di base che hanno trainato la ripresa da fine del 2016. «Ci aspettiamo che il petrolio si apprezzi del 20% nel 2017 e che i metalli di base vengano scambiati su quotazioni ancora più elevate, e il nostro maggiore sovrappeso è riferito al rame», ha detto Donora che non dimentica l’oro. «Il metallo giallo potrebbe tornare sui massimo a 1.900 dollari all’oncia».

Per cavalcare la fase rialzista delle materie prime quando i loro prezzi registrano incrementi significativi la scelta migliore è un fondo azionario specializzato (Categoria Morningstar: Azionari Settore Metalli Preziosi):

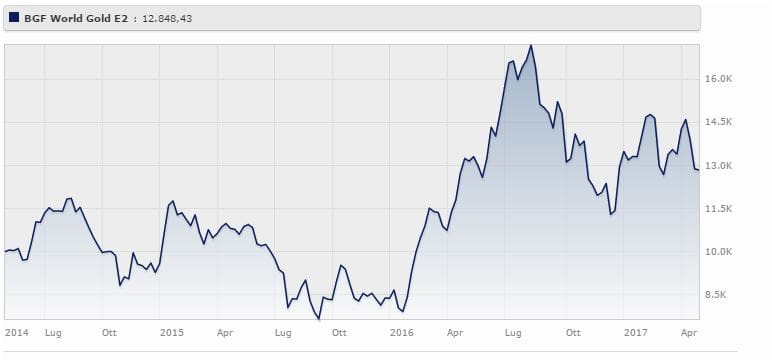

- Bgf World Gold Fund Usd Classe E2 ha un rendimento a tre anni (maggio 2014-maggio 2017) dell’8,22%. Il fondo è gestito da Evy Hambro che investe il 70% del patrimonio complessivo in azioni di società operanti prevalentemente nel settore delle miniere d’oro. Il comparto è denominato in dollari ed è adatto a investitori che puntano sulle azioni di società che operano nel settore dell’oro e dei metalli preziosi con un rischio controllato. Il Canada è il primo mercato in portafoglio e pesa il 52,3%.

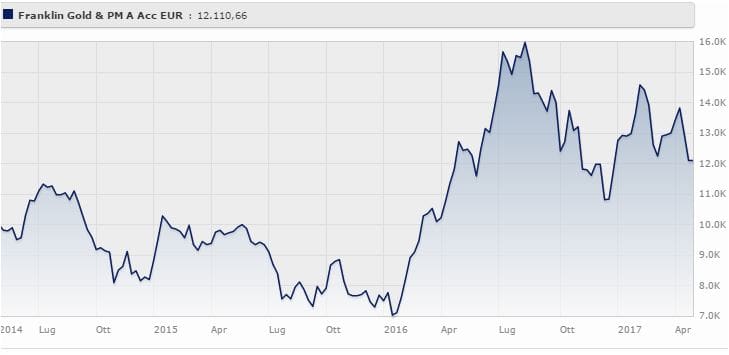

Bgf World Gold Fund Usd Classe E2 ha un rendimento a tre anni (maggio 2014-maggio 2017) dell’8,22%. Fonte: Morningstar. - Franklin Gold And Precious Metals Fund Classe A (acc) Eur ha un rendimento a tre anni (maggio 2014-maggio 2017) del 6,74%. Il fondo è gestito da Steve Land e Frederick Fromm che sono investiti al 67% n Canada.

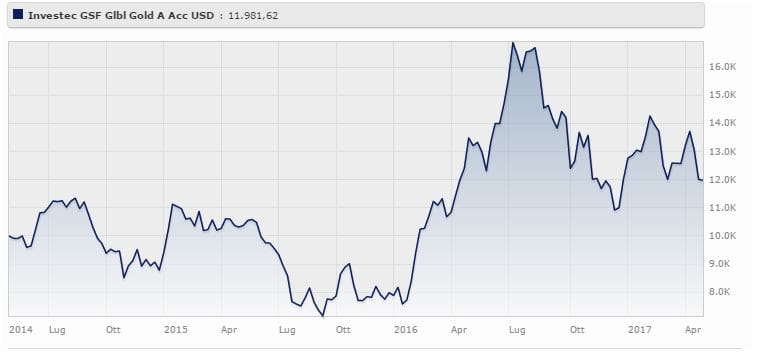

T. Franklin Gold And Precious Metals Fund Classe A (acc) Eur ha un rendimento a tre anni (maggio 2014-maggio 2017) del 6,74%. Fonte: Morningstar. - Investec GSF Global Gold A Acc USD ha un rendimento a tre anni (maggio 2014-maggio 2017) del 6,64%. Il fondo è gestito da George Cheveley e Hanré Rossouw che impiega il 50% del portafoglio in Canada e utilizza anche strumenti derivati.

Investec GSF Global Gold A Acc USD ha un rendimento a tre anni (maggio 2014-maggio 2017) del 6,64%. Fonte: Morningstar.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento