George Soros aveva ipotizzato alla fine dell’estate che la corsa dell’oro sarebbe arrivata al capolinea in fretta e che era il momento giusto di portare a casa il risultato. L’economista americano, fondatore del Quantum fund e uno dei più attivi sostenitori di Hillary Clinton oltre che della sinistra democratica americana, non aveva per nulla in mente una vittoria di Donald Trump, mentre faceva questa previsione. La nomina del nuovo presidente americano, infatti, è solo un di cui di un fattore che crea molto più disturbo all’oro: il continuo apprezzamento del dollaro.

La ragione? La vittoria di Trump e il prossimo rialzo dei tassi Fed, che rende più attraenti gli asset negli Stati Uniti, spinge sempre più in basso il prezzo dell’oro che è sceso ai minimi degli ultimi 9 mesi (-8% nel mese di novembre 2016) e ben al di sotto i 1.200 dollari all’oncia, anche dopo la risalita dell’ultima settimana. Tanto che, la parità euro-dollaro è uno dei temi su cui i grandi gestori puntano per il 2017. Goldman Sachs, per esempio, prevede che il dollaro continui a crescere nel corso del 2017, raggiungendo la parità con la valuta europea nel quarto trimestre dell’anno prossimo, mentre nel primo trimestre è previsto un cambio a 1,08 (ora è a 1,06), che però dovrebbe scendere a 1,02 nel secondo trimestre e a 1,02 nel terzo per portarsi a 1 per fine anno.

Lo yuan sfida il dollaro forte

A sfidare il dollaro potrebbe essere lo yuan secondo le previsioni di Jim Rogers, socio di George Soros. Il Fondo Monetario Internazionale (FMI), infatti, ha incluso la valuta cinese nel paniere delle monete dal primo ottobre 2016 e le ha dato un peso pari al 10,92%, ben al di sopra della sterlina inglese (8,09%) e dello yen (8,33%). Il primato, ovviamente, è del dollaro americano col 41,73%, mentre l’euro vale il 30,93%. Secondo Rogers, lo yuan è l’unica moneta, in un futuro prossimo, può sfidare lo status di valuta di riserva globale. Al momento, però, non è in discussione il fatto che il dollaro sia la moneta di riferimento per l’oro e le altre materie prime. E sulla discesa del metallo giallo, al momento, pesa molto il piano di demonetizzazione voluto dal presidente dell’India, Narendra Modi, che ha gettato nel caos l’economia indiana, gettando nel panico il commercio di oro.

La ragione? L’India importa circa 700 tonnellate all’anno di oro e il ritiro di tutte le banconote da 500 e 1.000 rupie voluto dal governo per combattere la corruzione sta ingessando l’economia: il sommerso vale circa 214 miliardi di dollari, il 14% del Pil del Paese. Questo blocco ha provocato prima una corsa all’acquisto dell’oro e poi un fisiologico crollo che potrebbe essere ancora più consistente se Modi deciderà di vietare le importazioni del metallo giallo per fermare la corruzione.

IDEE DI INVESTIMENTO

Subito dopo l’elezione di Trump, la maggioranza dei gestori ha riequilibrato le posizioni in euro e in dollaro rispetto allo yen e alle valute emergenti, per approfittare dell’impatto sul dollaro americano del programma di Trump: afflusso di capitali verso gli Stati Uniti a sostegno del dollaro e rialzo dei tassi da parte della Fed. La parità dollaro/euro è un tema forte di investimento, anche se per il momento il consensus degli analisti sentiti da Bloomberg indica che l’euro continuera ad essere forte a 1,11 contro dollaro entro la fine del 2017, anche se c’è chi, come Goldman Sachs, punta sulla parità. A soffrire di più nel caso di dollaro forte sono la materie prime, oro in testa, e la Cina.

I fondi azionari metalli preziosi che hanno reso di più da gennaio a novembre 2016:

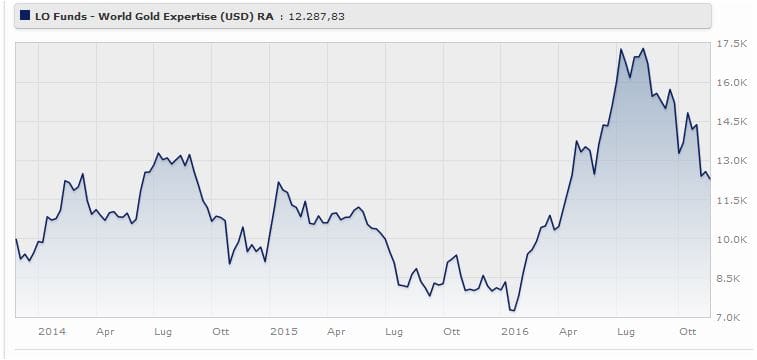

- Lo Funds World Gold Expertise (usd) Classe R ha reso il 54,7% da gennaio novembre 2016 (+8,73% a tre anni). Il fondo gestito da Van Global punta il 73% del portafoglio su titoli delle società quotate in Canada ed è investito al 100% in aziende globali legate alle materie prime.

Lo Funds World Gold Expertise (usd) Classe R ha reso il 54,7% da gennaio novembre 2016. Fonte: Morningstar. - Franklin Gold And Precious Metals Fund Classe A (acc) Eur gestito da Steve Land e Frederick Fromm ha guadagnato il 55,3% da gennaio a novembre 2016 (+9,79% a tre anni). Il fondo è investito al 100% in titoli di società quotate che operano nelle materie prime. Il primo mercato in portafoglio è il Canada (60%) seguito dal Regno Unito (13%).

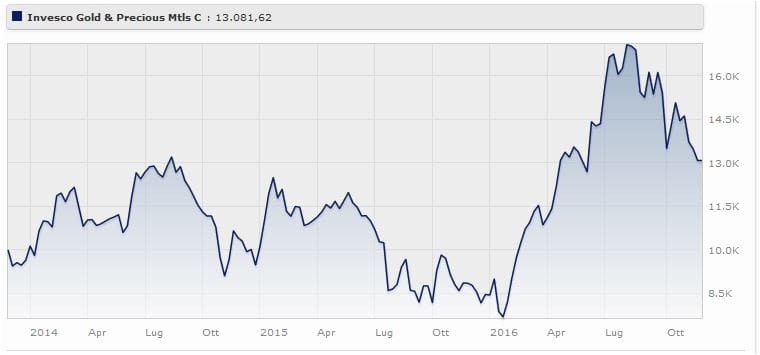

Franklin Gold And Precious Metals Fund Classe A (acc) Eur ha guadagnato il 55,3% da gennaio a novembre 2016. Fonte: Morningstar. - Invesco Gold & Precious Metals Classe E (acc) Eur è gestito da Norman MacDonald e rende il 54,9% da gennaio a novembre 2016 (+8,87% a tre anni). Il fondo è investito al 99% in metalli preziosi e il primo mercato è il Canada (86,45).

Invesco Gold & Precious Metals Classe E (acc) Eur rende il 54,9% da gennaio a novembre 2016. Fonte: Morningstar.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.