A quasi 10 anni dalla legge Monti-Fornero la riforma delle pensioni torna al centro del governo in vista di una scadenza chiave. Il 31 dicembre 2021 termina l’opzione quota 100 che difficilmente sarà prorogata. Per Mario Draghi la sfida è quella di attuare una riforma strutturale del sistema pensionistico che vada incontro anche alle richieste dell’Unione europea e allontanare un ritorno ai cosiddetti pensionamenti agevolati che l’Europa non vede di buon occhio.

Ecco cosa cambia nel sistema pensionistico:

- Le ipotesi in campo

- I fondi pensioni battono il TFR

- Quanto incidono i costi

- Decollano i PEPP

- Idee di investimento

Le ipotesi in campo per una riforma del sistema previdenziale

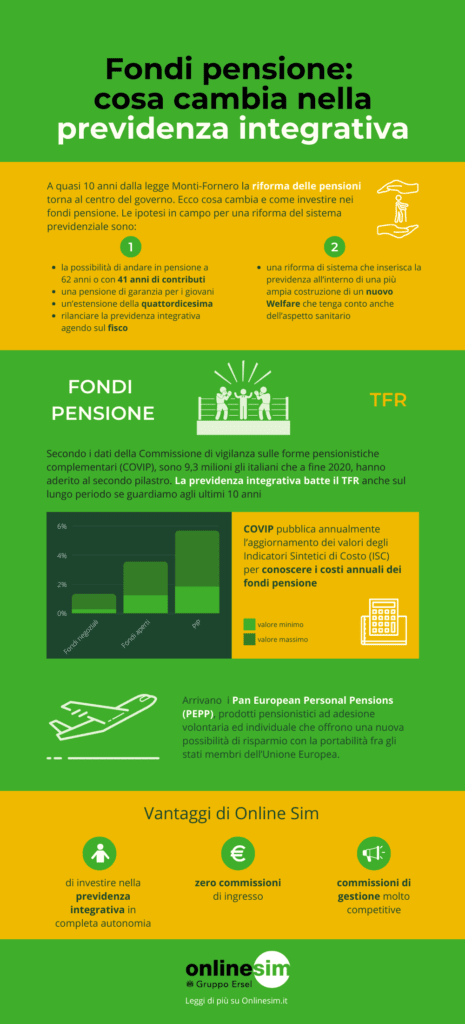

- Una prima strada è introdurre la possibilità dal 2022 di andare in pensione a 62 anni o a qualsiasi età con 41 anni di contributi. Prevedere una pensione di garanzia per i giovani, sostenere il reddito dei pensionati con un’estensione della quattordicesima, rilanciare la previdenza integrativa agendo sul fisco. Queste ipotesi vanno incontro alle proposte dei sindacati che chiedono di aprire al più presto un tavolo di lavoro.

- La seconda strada è una riforma di sistema che inserisca la previdenza all’interno di una più ampia costruzione di un nuovo Welfare che tenga conto anche dell’aspetto sanitario. In questo caso la riforma riguarderebbe sia la pensione statale, il cosiddetto primo pilastro, con l’introduzione di una pensione di garanzia; sia la previdenza complementare, il secondo pilastro, agendo in primo luogo sulla fiscalità per agevolare le adesioni; sia il settore delle assicurazioni sanitarie.

I fondi pensione battono il TFR nel lungo periodo

I numeri mostrano che la previdenza complementare cresce molto lentamente. Secondo i dati della Commissione di vigilanza sulle forme pensionistiche complementari (COVIP), sono 9,3 milioni gli italiani che a fine 2020, hanno aderito al secondo pilastro (+2,6% rispetto al 2019). Pochi se si guarda ai rendimenti.

Nell’anno della pandemia, al netto dei costi di gestione e della fiscalità, i fondi negoziali hanno mediamente guadagnato il 3,1%, i fondi pensioni aperti sono saliti in media del 2,9%, mentre i PIP di tipo unit linked sono scesi dello 0,2%; le gestioni separate di ramo I, la performance annuale media è stata pari all’1,4%. In tutti casi, tranne il PIP, è stato battuto il Trattamento di fine rapporto (TFR) che nel 2020 si è rivalutato dell’1,2%.

La previdenza integrativa batte il TFR anche sul lungo periodo: se guardiamo agli ultimi 10 anni, infatti, il rendimento medio annuo composto è del 3,6% per i fondi negoziali; 3,7% per i fondi aperti; 3,3% per i PIP di ramo III (unit linked); e 2,4% per le gestioni di ramo I (gestioni separate). Nello stesso periodo, la rivalutazione media annua composta del TFR è stata pari all’1,8%.

Fondi pensione: quanto incidono i costi su 100 mila euro di capitale

La critica nei confronti della previdenza complementare è legata sia alla tassazione dei fondi pensione, sia ai costi dei prodotti. Per misurare i costi, COVIP pubblica annualmente l’aggiornamento dei valori degli Indicatori Sintetici di Costo (ISC). Si tratta di un parametro che indica l’incidenza percentuale dei costi sostenuti annualmente da un iscritto sulla propria posizione individuale accumulata. La somma di costi, entità della contribuzione accumulata nel tempo e gestione finanziaria del prodotto dà il risultato della prestazione finale dei fondi pensione al momento della quiescenza.

Secondo l’ultimo aggiornamento annuale ISC di COVIP, a costare meno sono i fondi negoziali con un ISC che varia tra l’1,07% su 2 anni di partecipazione, e lo 0,26% per una permanenza nel fondo di 35 anni; mentre l’ISC medio dei fondi aperti, calcolato sullo stesso orizzonte temporale, è tra il 2,33% e l’1,23%; quello dei PIP oscilla tra il 3,86% e l’1,83%. Per esempio, a parità di altre condizioni, un capitale di 100 mila euro accumulato dopo un periodo di partecipazione di 35 anni su un prodotto con un ISC dell’1% si ridurrebbe di circa il 18% (scendendo a 82mila euro) nel caso l’ISC fosse del 2%.

Decollano i PEPP, i fondi pensione europei

Mentre in Italia si discute di una nuova riforma del sistema pensionistico, a livello europeo sono in arrivo Pan European Personal Pensions (PEPP), prodotti pensionistici sempre ad adesione volontaria ed individuale che offrono una nuova possibilità di risparmio. Il regolamento comunitario 2021/437 che li disciplina è entrato in vigore il 22 marzo 2021 e nei prossimi mesi l’offerta di questi prodotti previdenziali prenderà corpo anche in Italia.

Per lanciare sul mercato prodotti PEPP, gli intermediari (compagnie assicurative, banche, fondi pensione professionali, alcune società d’investimento e gestori patrimoniali) dovranno essere autorizzati dall’Autorità europea delle assicurazioni e delle pensioni aziendali e professionali (EIOPA) e la distribuzione elettronica sarà il canale privilegiato per raggiungere tutti i cittadini europei ovunque si trovino.

Le caratteristiche chiave dei PEPP:

- La principale è la piena portabilità fra gli stati membri dell’Unione Europea nel caso in cui decidesse di trasferire la propria residenza. Ogni posizione è individuale e sarà creato un conto nazionale a cui la posizione fa riferimento.

- Dal punto di vista fiscale, al momento, non ci sono vantaggi rispetto agli altri prodotti pensionistici distribuiti in Italia. L’UE, infatti, consiglia lo stesso trattamento fiscale concesso ai prodotti nazionali analoghi esistenti e non è prevista un’armonizzazione fiscale a livello europeo.

IDEE DI INVESTIMENTO

Online Sim, la piattaforma italiana del risparmio gestito, offre ai suoi clienti la possibilità di investire nella previdenza integrativa in completa autonomia a zero commissioni di ingresso e con commissioni di gestione molto competitive.

Tra i prodotti ci sono:

- Arca previdenza. Fondo pensione gestito da Arca Sgr che investe sui mercati finanziari con differenti profili ed è articolato in 4 comparti di investimento, differenziati per grado di rischio dal più dinamico al più prudente, e in un comparto garantito.

- Seconda Pensione. Il fondo gestito da Amundi Sgr che consente di costruire nel tempo un trattamento pensionistico complementare al sistema obbligatorio investendo i contributi versati nelle differenti possibilità offerte dal fondo pensione. Il fondo è articolato in 5 comparti di investimento, differenziati per grado di rischio dal più dinamico al più prudente, e in un comparto garantito.

- Anima Arti & Mestieri. È un fondo pensione aperto a contribuzione differita. Il fondo offre la possibilità di scegliere tra 5 comparti, di cui un comparto garantito, con una composizione di investimento azionaria/obbligazionaria differente a seconda delle esigenze.

SCARICA L’INFOGRAFICA

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento