In un mondo che corre verso la decarbonizzazione, la competizione energetica si sposta verso nuove frontiere. Soltanto 10 anni fa, la produzione dell’energia solare aveva acceso la guerra dei prezzi sui pannelli tra Cina, Europa, America. Oggi c’è una nuova guerra da combattere: la produzione di idrogeno verde e di elettrolizzatori. Ed è proprio dall’idrogeno che nel 2023 può arrivare la spinta maggiore al rendimento dei fondi tematici e settoriali che investono in energia.

Energia: cosa guida la corsa all’idrogeno

Vediamo alcuni punti chiave secondo l’analisi di BloombergNEF, società di ricerca che analizza i mercati globali delle materie prime e le tecnologie che guidano la transizione verso un’economia a basse emissioni di carbonio.

- Gli elettrolizzatori usano l’elettricità per dividere l’acqua in idrogeno e ossigeno, e le loro versioni sono sul mercato dagli anni ’20. Molti Paesi ora vedono l’idrogeno come la soluzione migliore per decarbonizzare il Pianeta: se l’energia di un elettrolizzatore proviene da un impianto solare o eolico o da un reattore nucleare, anche il processo di produzione dell’idrogeno sarà privo di carbonio.

- Si stima che la produzione mondiale di elettrolizzatori dovrà aumentare di 91 volte entro il 2030 per soddisfare la domanda. Le aziende di tutto il mondo stanno già accelerando la produzione di elettrolizzatori, gli impianti di idrogeno verde sono in costruzione e l’industria sta finalmente facendo il salto dai progetti pilota alla scala industriale.

- La Cina produce più del 40% degli elettrolizzatori oggi disponibili a livello globale. L’invasione russa dell’Ucraina ha spinto i progetti a idrogeno in Europa, ma siamo all’inizio. Gli Stati Uniti non vogliono lasciare la leadership alla Cina: l’obiettivo è di produrre almeno 10 milioni di tonnellate all’anno di idrogeno verde entro il 2030.

- La sfida è anche tecnologica. Non c’è una tecnologia standard per produrre elettrolizzatori. I dispositivi disponibili sono diversi, ognuno con i suoi pro e contro. Le aziende cinesi producono principalmente elettrolizzatori alcalini: hanno bassi costi iniziali, ma richiedono più elettricità rispetto alle tecnologie concorrenti per produrre un chilogrammo di idrogeno. Le aziende statunitensi ed europee producono elettrolizzatori a “ossido solido” e “membrana a scambio protonico” (PEM): hanno un costo iniziale più elevato ma richiedono meno elettricità.

IDEE DI INVESTIMENTO

Per investire sul megatrend della transizione energetica che guarda a fonti alternative come l’idrogeno ci sono fondi azionari che investono a livello globale.

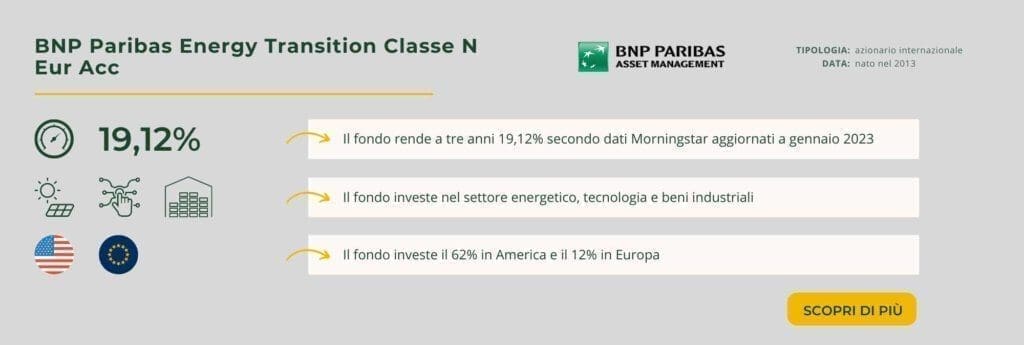

- BNP Paribas Energy Transition Classe N Eur Acc è un fondo azionario internazionale che rende il 19,12% a tre anni (dati Morningstar aggiornati a gennaio 2023) investe almeno 2/3 del patrimonio in titoli che esercitano un’attività significativa nel settore energetico e in settori collegati come le materie prime. Partito nel 2013 ha come primi settori in portafoglio tecnologia e beni industriali. Il 62% è investito in America, il 12% in Europa.

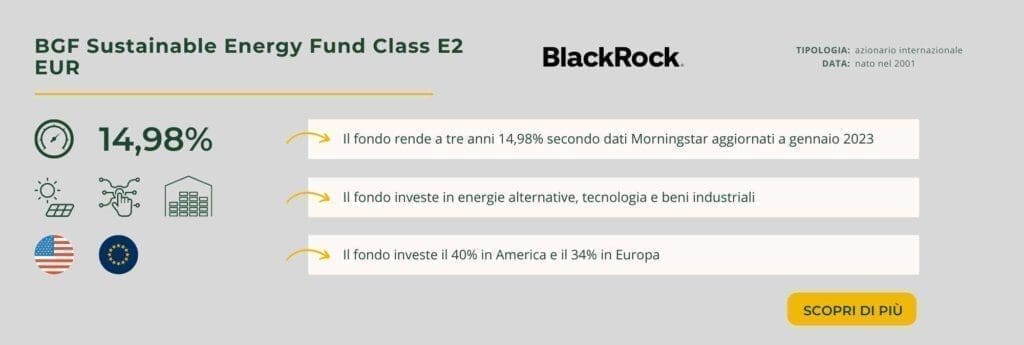

- BGF Sustainable Energy Fund Class E2 EUR è un fondo azionario internazionale e ha un rendimento a tre anni del 14,98% (dati Morningstar aggiornati a gennaio 2023). Investe almeno il 70% del patrimonio in azioni di società operanti nel settore delle energie alternative e tecnologiche. Partito nel 2001 ha come primi settori in portafoglio tecnologia e beni industriali, investe America il 40% ed Europa il 34% del portafoglio.

- Pictet – Clean Energy Transition Classe R Eur ha un rendimento a tre anni del 10,30% (dati Morningstar aggiornati a gennaio 2023). Partito nel 2007 investe in società di tutto il mondo che contribuiscono e beneficiano della transizione a livello globale verso una produzione e un consumo di energia meno basati sulle energie fossili. Tecnologia e utilities sono i primi settori in portafoglio, a livello geografico il 66% è investito sull’America, il 33% in Europa.

Scopri i fondi sostenibili ESG disponibili sulla nostra piattaforma per investire sui trend di lungo termine della sostenibilità ambientale.

NOTE

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento