Con un’operazione da 10,5 miliardi di euro l’emiro del Qatar, Sheikh Tamim bin Hamad bin Khalifa Al-Thani, 36 anni compiuti a giugno, uno dei più giovani regnanti al mondo, ha cancellato per business anni di conflitti in Siria. C’è il fondo sovrano del Qatar, il più grande al mondo con una capacità di investimento di 250 miliardi di dollari, dietro l’operazione di acquisto del 19,5% di Rosneft, il colosso del petrolio controllato dallo Stato russo e guidato dal potentissimo Igor Sechin. L’operazione ha stupito anche il presidente Vladimir Putin che pensava di dover ricorrere a un’operazione di buy-back con l’acquisto da parte di Rosneft delle sue stesse azioni per rimpinguare le casse dello Stato. Allontanata la possibilità di cedere quote alla Cina o all’India, come qualcuno immaginava, il Qatar ha sbaragliato tutti con una cordata composta insieme alla multinazionale anglo-svizzera Glencore.

Il denaro, però, è tutto arabo. La Glencore, infatti, si è impegnata a versare al momento solo 300 milioni di euro nell’affare, i resto arriverà grazie a un finanziamento di una delle primarie banche europee di cui, però, non è dato sapere con certezza il nome. L’operazione è senza dubbio la più grande transazione del 2016 nel mercato mondiale dell’energia ed è stata siglata in un periodo in cui i prezzi del petrolio hanno ricominciato a crescere, anche se lentamente, dopo che l’Opec ha raggiunto un’intesa per il taglio della produzione di greggio a 32,5 milioni di barili al giorno, con una riduzione di circa 1,2 milioni di barili. L’obiettivo è proprio far risalire il prezzo del petrolio e anche la Russia, che non è membro Opec, ha detto di voler aderire diminuendo gradualmente la propria estrazione di 300.000 barili al giorno. E c’è chi ipotizza che questa apertura della Russia sia stata fatta in cambio dell’investimento del Qatar in Rosfnet, ma non c’è nessuna conferma in merito.

Petrolio: gli affari del fondo sovrano del Qatar

L’inaspettata conclusione dell’affare Rosneft, secondo alcuni analisti, potrebbe essere stata influenzata dal mutato contesto internazionale: adesso, nonostante le sanzioni, l’imminente ingresso di Donald Trump alla Casa Bianca potrebbe migliorare i rapporti tra Mosca e Washington e questo potrebbe a sua volta ridurre il rischio percepito da chi vuole investire in Russia. Dietro all’operazione c’è poi la mossa del Qatar e di Sheikh Tamim bin Hamad bin Khalifa Al-Thani, salito al trono nel giugno del 2013, dopo che il padre, lo sceicco Hamid bin Khalifa, abdicò a sorpresa in un Paese dove tutte le successioni sono avvenute attraverso colpi di stato.

Lo sceicco Tamim guida un Paese dove vivono due milioni di abitanti con un reddito medio pro capite di 100 mila dollari assicurato soprattutto dalle entrate che derivano dal business del gas e del petrolio. Il Paese negli ultimi anni ha saputo fare da ponte tra l’Islam e l’Occidente e ha un ruolo chiave dopo le Primavere arabe, anche grazie alla creazione dell’emittente tv Al-Jazeeera. Tre mogli e otto figli, il pallino di Sheikh Tamim bin Hamad bin Khalifa Al-Thani e del suo fondo sovrano è l’immobiliare con un pallino per l’Italia.

La Qatar Investment Authority (Qia) dopo aver acquistato nel 2012 la Costa Smeralda, a Milano ha acquisito i grattacieli di Porta Nuova, l’immobile di Bnp Paribas in Piazza San Fedele, l’Hotel Gallia, mentre a Roma possiede l’Excelsior, hotel di lusso simbolo della Dolce Vita, e fuori dall’Italia ha messo le mani sui grandi magazzini Harrods e una quota del più alto edificio d’Europa, lo Shard London Bridge sempre a Londra. La moda è un’altra passione dello sceicco che possiede Valentino Fashion Group e poi c’è il calcio. Nel 2022 i Mondiali di pallone sono previsti in Qatar e per farsi le ossa l’emiro ha comprato il club francese del Paris Saint-Germain (Psg) e si dice si stia guardando intorno per acquistare un club italiano.

Sul fronte immobiliare, invece, Il fondo del Qatar, ora punta sull’America e ha l’obiettivo di investire almeno 35 miliardi di dollari nei prossimi cinque anni. L’ufficio di New York è già operativo.

IDEE DI INVESTIMENTO

Sul mercato globale del petrolio si riuscirà a vedere un riequilibrio tra domanda e offerta già nella prima metà del 2017. La previsione è dell’Agenzia Internazionale per l’Energia (Eia) che ha calcolato l’impatto dell’accordo siglato tra Paesi Opec e non-Opec per ridurre i livelli di produzione. Sul mercato si vedrà un calo dell’offerta pari a circa 600.000 barili al giorno nell’arco dei prossimi sei mesi, stima l’Eia che in precedenza non prevedeva una riduzione delle scorte prima della fine del 2017. Se l’Opec e gli altri esportatori rispetteranno gli impegni presi sui target di produzione, secondo l’Eia, il mercato passerà a una situazione di deficit nella prima metà del 2017.

Société Génerale ha confermato un prezzo del Brent a 50 dollari al barile nel quarto trimestre e a 60 dollari nel quarto trimestre 2017, Goldman Sachs ha tagliato da 50 a 43 dollari nel quarto trimestre con un rialzo fino a 10 dollari nel primo semestre 2017.

Per puntare sull’oro nero la strada più indicata sono i fondi azionari specializzati in energia. Ecco i miglio tre per rendimento a tre anni.

- Lombard Odier Funds – Global Energy R rende il 47,3% da gennaio a dicembre 2016 (-1,58% a tre anni) è gestito da Pascal Menges che investe in maniera globale su titoli legati a petrolio e gas integrati, prospezione e produzione, raffinazione, perforazione, servizi energetici, stoccaggio e trasporto, carbone, uranio ed energie alternative.

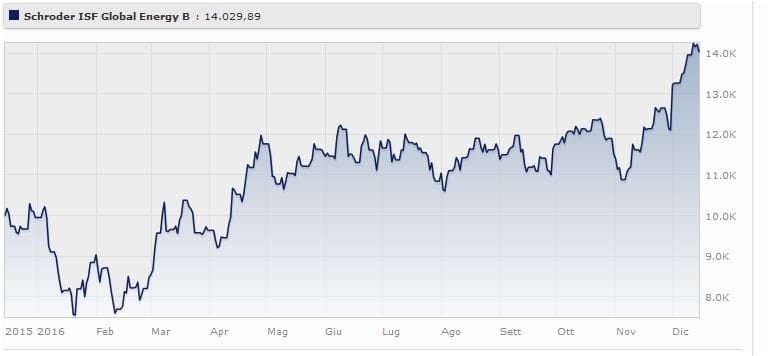

Lombard Odier Funds – Global Energy R rende il 47,3% da gennaio a dicembre 2016. Fonte: Morningstar. - Schroder Global Energy Classe B rende il 41% da gennaio a dicembre 2016 (-8,71% a tre anni) è gestito da Mark Lacey e John Coyle che investono a tutto campo sul settore energetico con Stai Uniti e Gran Bretagna che pesano il 70% in portafoglio.

Schroder Global Energy Classe B rende il 41% da gennaio a dicembre 2016. Fonte: Morningstar. - Franklin Natural Resoorces Fund Classe A (ydis) Eur-h1 rende il 39,04% da gennaio a dicembre 2016 (+1,22% a tre anni) gestito da Matthew Adams che investe in società che possiedono, producono, raffinano, processano, trasportano e commercializzano risorse naturali e società che forniscono servizi correlati.

T. Franklin Natural Resoorces Fund Classe A (ydis) Eur-h1 rende il 39,04% da gennaio a dicembre 2016. Fonte: Morningstar.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento