Mentre l’economia indiana continua a crescere e aumentano gli attriti tra i paesi dell’Est e quelli dell’Ovest, le multinazionali vedono sempre più l’India come hub di una nuova crescita economica che ha l’Asia come perno centrale. La prova, come ha riportato il Financial Times, è la corsa delle investment bank ad aprire una sede in India. L’ultimo esempio è Jefferies che pensa di diminuire la presenza in Cina e aprire un quartier generale in India, dopo che nel 2023 la sua quota di mercato nel Paese è cresciuta del 14%.

Secondo l’analisi di Bank of America, per le grandi banche di investimento globali non è più possibile ignorare l’India se si vuole restare al centro dei grandi affari. Per gli analisti di Barclays l’India è una tappa obbligata dato il rallentamento del business in Cina e per alcune banche è l’Eldorado. É il caso di HSBC, che in India ha già profitti per oltre 1 miliardo di dollari. Ma non è per tutti così. UBS, per esempio, ha chiuso la sua sede in India nel 2022.

I numeri del business per le investment bank in India sono ancora lontani da quelli della Cina. Secondo dati Dealogic, nel 2022 le banche di investimento europee e australiane hanno fatto ricavi per 34 milioni di dollari in India (erano 580 milioni nel 2021) contro i 689 milioni di dollari della Cina (erano 2,2 miliardi nel 2021).

L’india guida una nuova era dell’Asia

L’Asia ha l’opportunità di influenzare e plasmare una nuova era non solo per le proprie economie, ma per il mondo. E l’India ora guida questo megatrend secondo l’analisi di McKinsey che individua cinque sfide da vincere.

- Consolidare la posizione di crocevia commerciale. L’Asia è già oggi il crocevia commerciale del mondo, ma potrebbe trovarsi nel mirino delle tensioni commerciali. La sfida è riuscire a consolidare la posizione in un contesto di crescente tensione geopolitica.

- Leadership nelle piattaforme tecnologiche. Il valore creato dalla tecnologia si sta spostando oltre il settore manifatturiero dove l’Asia eccelle. La sfida per l’Asia è reinventarsi come creatore di tecnologia invece che come produttore e consumatore di tecnologia.

- Controllare i trend demografici. L’Asia ha le persone per alimentare la crescita, ma i venti contrari dell’invecchiamento sono più feroci nelle economie a più alta produttività del Pacifico. La sfida è affrontare il rapido invecchiamento nelle sue economie a più alta produttività.

- Gestire il passaggio a Net zero. La transizione energetica a zero emissioni per l’Asia è semplicemente più grande perché qui la base industriale è in crescita così come la domanda energetica. La sfida è riuscire a garantire un fabbisogno energetico in rapida crescita e ridurre emissioni di carbonio.

- Aggregare capitali. I rendimenti di capitale più bassi dell’Asia non sono sostenibili se il costo del capitale e le tensioni sui bilanci aumentano in un momento in cui la regione richiederà la maggior parte del capitale globale per continuare a crescere. Riuscirà l’Asia a mobilitare tutto il capitale di cui ha bisogno per alimentare la crescita, approfondendo i propri mercati finanziari per migliorare l’allocazione del capitale e rafforzando al tempo stesso la resilienza in un contesto di stress patrimoniale?

IDEE DI INVESTIMENTO

Per un investitore di lungo termine che vuole diversificare in Asia una parte del portafoglio, l’India è un mercato da avere. Vediamo perché secondo l’analisi di Pictet Asset Management, abrdn, Federated Hermes e Hsbc asset management:

- Economia trainata dal digitale. I fondamentali delle aziende indiane sono promettenti e l’economia del Paese è tra quelle a più rapida crescita e diversificate al mondo. L’India è ormai la quinta economia del mondo. Il lancio delle reti 5G in India dovrebbe accelerare lo sviluppo dell’economia digitale, che si prevede arriverà a toccare i 1.000 miliardi di dollari entro il 2030.

- Inflazione sotto controllo. L’economia indiana si trova nelle prime fasi di una ripresa ciclica ed è attualmente una delle economie in più rapida crescita al mondo, sostenuta da un contesto macroeconomico interno resiliente. La politica governativa rimane favorevole con una disciplina fiscale sufficiente a non preoccupare gli investitori. L’inflazione è diminuita e questo ha permesso alla Reserve Bank of India di mettere in pausa i rialzi dei tassi.

- Consumi guidati dai giovani. L’India ha un ampio mercato al consumo, una popolazione prevalentemente giovane e una classe media in espansione con livelli crescenti di ricchezza e reddito disponibile. È inoltre un’economia sempre più digitalizzata, con oltre 400 milioni di utenti internet in continuo aumento.

- Demografia e crescita del Pil pro-capite. Il Pil pro-capite potrebbe raddoppiare entro il 2030. Il cambiamento nei livelli di reddito e, di conseguenza nei modelli di consumo, avrà un impatto maggiore per gli investitori rispetto alla sola crescita demografica. La portata dell’opportunità è particolarmente interessante nel lungo periodo. HSBC Research prevede che la classe media superiore crescerà in media del 24% all’anno fino alla fine del decennio. La concretizzazione di questa crescita potrebbe portare a una popolazione di classe media superiore pari circa a 80 milioni di persone entro il 2040, un aumento esponenziale rispetto ai meno di 2 milioni dell’inizio di questo decennio.

- Migliora la governance aziendale. L’India ha migliorato la sua posizione all’interno del Global Competitiveness Index, scalando al 40° nel 2023, grazie anche al miglioramento dello score medio di corporate governance di molte sue aziende dell’S&P Bombay Stock Exchange.

- Crescono gli investimenti sul mercato. Nel 2023 il mercato azionario indiano ha aumentato i flussi in entrata dall’estero, attirando un importo netto pari a 16 miliardi di dollari (più della metà dei flussi netti totali in entrata nel mercato azionario globale). Nell’ultimo mese la valutazione del mercato azionario del Paese ha toccato il suo massimo storico (3.800 miliardi di dollari), e da qualche tempo la performance delle azioni indiane supera quella delle sue controparti dei mercati emergenti.

- Le sfide ESG offrono opportunità. Soddisfare la domanda di energia per una crescita accelerata comporterà senza dubbio un prezzo ESG. Attualmente l’India dipende fortemente dai combustibili fossili ed è il terzo importatore di petrolio al mondo. Tuttavia, nei prossimi sette anni assisteremo a una transizione verso l’energia verde, in linea con gli Obiettivi di Sviluppo Sostenibile delle Nazioni Unite. Nella recente indagine Deloitte ESG India Preparedness, l’88% delle aziende intervistate prevede che le normative ESG avranno un impatto sulla loro attività in futuro. Di conseguenza, un investimento incentrato sui temi ESG, con un occhio alla solida gestione e uno alla mitigazione dei rischi aziendali, porrebbe gli investitori in azioni indiane in una buona posizione per cavalcare il boom economico del prossimo decennio.

La strada migliore per investire in India è puntare su un fondo azionario mercati emergenti che abbia una componente importante di diversificazione in Asia.

I migliori fondi mercati emergenti

Ecco dove hanno investito i migliori fondi mercati emergenti (Categoria Morningstar Azionari Paesi Emergenti) presenti sulla piattaforma di Online SIM.

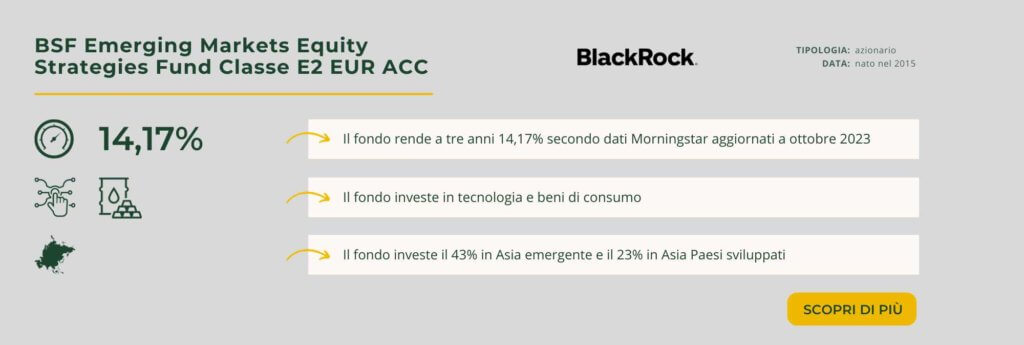

- BSF Emerging Markets Equity Strategies Fund Classe E2 EUR ACC è un fondo azionario che investe il 70% del portafoglio in società con sede o che esercitano la parte preponderante della propria attività economica nei mercati emergenti. Lanciato nel 2015, ha un rendimento del 14,17% a tre anni (dati Morningstar aggiornati a ottobre 2023). Tecnologia e beni di consumo sono i primi settori in portafoglio. L’Asia emergente vale il 43% mentre l’Asia Paesi sviluppati il 23%.

- M&G (Lux) Global Emerging Markets Fund Classe A Usd Acc è un fondo azionario che investe sui mercati emergenti con un’ottica di lungo termine (cinque anni) applicando i criteri ESG. Lanciato nel 2015, ha un rendimento del 12,30% a tre anni (dati Morningstar aggiornati a ottobre 2023). Finanza e tecnologia sono i primi settori in portafoglio. L’Asia emergente vale il 39% mentre l’Asia Paesi sviluppati il 28%.

- Nordea 1 – Stable Emerging Markets Equity Fund Classe BP Eur è un fondo azionario che investe su 100 massimo 150 titoli quotati sui mercati emergenti e utilizza un modello quantitativo in grado di selezionare solo aziende con rendimenti stabili nel tempo, in grado di generare utili, dividendi, flussi di cassa. Lanciato nel 2011, ha un rendimento del 9,36% a tre anni (dati Morningstar aggiornati a ottobre 2023). Servizi alla comunicazione e beni di consumo difensivi sono i primi settori in portafoglio. L’Asia emergente vale il 50% mentre l’Asia Paesi sviluppati il 25%.

Scopri gli altri fondi di investimento disponibili sulla piattaforma Online SIM.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento