Nella ricerca di diversificazione azionaria su megatrend di lungo termine il settore delle infrastrutture è senza dubbio da tenere in considerazione. I rendimenti tradizionalmente stabili e poco volatili sono un ricordo del passato. La ragione? Gli investimenti nelle infrastrutture sono strettamente correlati alle rivoluzioni nel campo dell’energia, della mobilità e della digitalizzazione. Scopri come si sta modificando l’investimento in infrastrutture.

Cambia la definizione di rischio

Secondo un’analisi di McKinsey, il settore degli investimenti infrastrutturali è diviso in tre classi di attività divise per rischio:

- Super core a bassissimo rischio e rendimento. In questa classe di investimento sono compresi i servizi di pubblica utilità regolamentati con tariffe fisse e accordi tra società private e governi.

- Core a basso rischio e rendimento. In questa categoria rientrano oleodotti, autostrade e aeroporti, ma anche opere legate alla tecnologia in fibra ottica, torri di telecomunicazione. In sostanza si tratta infrastrutture fondamentali per la società.

- Core-plus a rischio e rendimento alto. Si tratta di investimenti in infrastrutture che comportano maggiori rischi e possono offrire rendimenti che si avvicinano a quelli degli investimenti di private equity, pari o superiori al 15%. Si tratta di investimenti infrastrutturali spesso legati al real estate come i villaggi turistici e complessi residenziali.

In passato, i singoli asset potevano spostarsi in alto o in basso nello spettro di rischio/rendimento. Ma con i cambiamenti nell’energia, nella mobilità e nella digitalizzazione, questa classificazione non può più essere un punto di riferimento. Perché asset che una volta erano considerati stabili, per esempio i gasdotti, sono ora esposti a un rischio significativo di transizione energetica. Per investire in infrastrutture serve un cambio di approccio che parte prima di tutto dalla rivalutazione del rischio.

Gli asset emergenti e i trend delle infrastrutture

Valutare il rischio diventa quindi più difficile quando si investe in infrastrutture. Ma le potenzialità di rendimento per gli asset manager aumentano. Secondo l’analisi di Columbia Threadneedle Investments nel medio e lungo termine spirano venti favorevoli per il mondo degli investimenti alternativi (real estate, private equity, infrastrutture e strumenti liquid alternative).

In particolare, private equity e infrastrutture di tipo azionario continueranno ad attrarre l’interesse degli investitori istituzionali, con un approccio selettivo in termini di diversificazione geografica, settore e profilo rischio-rendimento.

A fare la differenza nella selezione è la ricerca di asset class emergenti di lungo termine. Secondo l’analisi di McKinsey sono quattro i trend sulle infrastrutture da tenere d’occhio:

- Reti del gas che trasportano idrocarburi del metano. Beneficiano della transizione a zero emissioni. Da qui al 2030 il gas dovrà essere gradualmente eliminato in diverse aree geografiche, per esempio l’Europa, e sostituito con fonti alternative a basse emissioni di carbonio. L’idrogeno è un’alternativa valida, ma questo comporta investimenti per riconvertire le reti. Il rischio associato è alto.

- Aree di servizio autostradali. Con il passaggio ai veicoli elettrici, le aree che distribuiscono carburante dovranno aumentare i punti di ricarica. Il rischio associato è medio.

- Infrastrutture digitali. Torri mobili e reti in fibra sono il cuore dell’innovazione e più la digitalizzazione avanza e diventa un asset maturo più scenderà il rischio di questo investimento. IL rischio associato è medio.

- Reti elettriche. Sono il classico investimento infrastrutturale con un rendimento regolamentato e ricavi stabili. La transizione energetica e le modifiche attese alla regolamentazione comportanto rischi di implementazione e normativi che devono essere presi in considerazione.

IDEE DI INVESTIMENTO

Negli ultimi due anni è partita una rivalutazione completa dei portafogli di investimento degli asset manager che guardano a nuova serie di temi di investimento prioritari. Investire in un fondo azionario specializzato in infrastrutture consente di partecipare alla trasformazione in atto nel settore, aumentando la diversificazione e il controllo del rischio di portafoglio.

Per investire sul megatrend delle infrastrutture ci sono fondi azionari globali specializzati. Ecco i migliori presenti sulla piattaforma Online SIM:

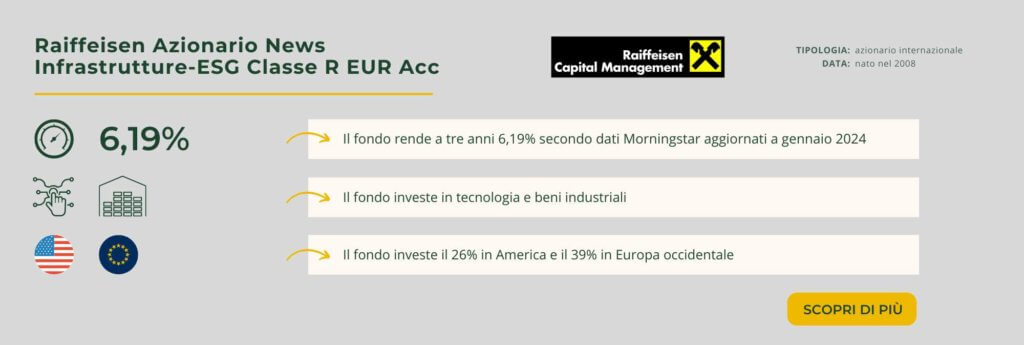

- Raiffeisen Azionario News Infrastrutture-ESG Classe R EUR Acc è un fondo azionario internazionale che investe almeno il 51% del patrimonio in azioni e titoli equivalenti di imprese attive in settori funzionali alla costruzione e al mantenimento di infrastrutture (industria, tecnologia, telecomunicazioni, utility , energia e salute). Lanciato nel 2008, rende il 6,19% a tre anni (dati Morningstar aggiornati a gennaio 2024). Il 39% è investito in Europa occidentale e il 26% negli Stati Uniti. Beni industriali e tecnologia sono i primi settori in portafoglio.

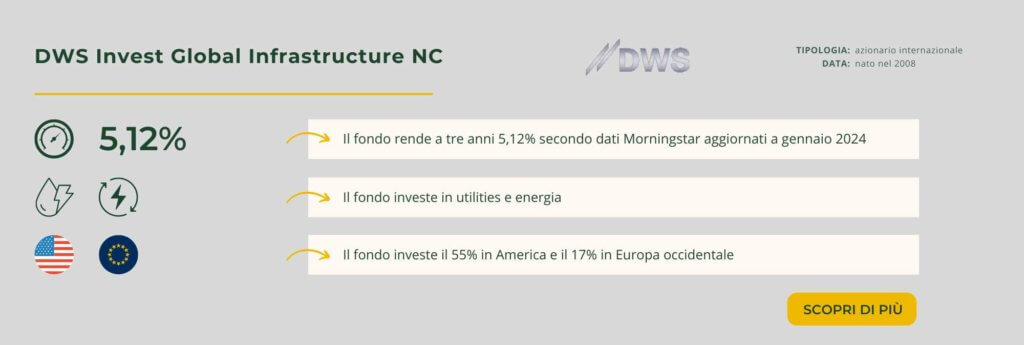

- DWS Invest Global Infrastructure NC è un fondo azionario internazionale che investe prevalentemente in società del settore infrastrutture globali. Lanciato nel 2008, il fondo rende il 5,12% a tre anni (dati Morningstar aggiornati a gennaio 2024). Investe il 55% in America , il 17% in Europa occidentale. I settori più pesanti in portafoglio sono utilities ed energia.

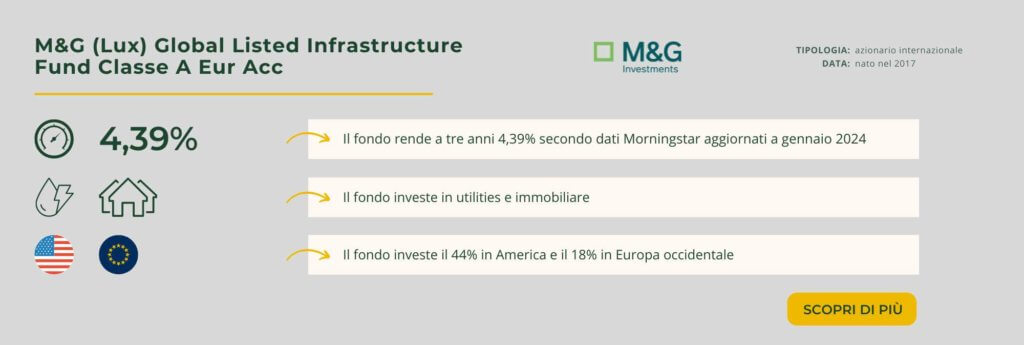

- M&G (Lux) Global Listed Infrastructure Fund Classe A Eur Acc è un fondo azionario internazionale che investe prevalentemente in società del settore infrastrutture globali. Lanciato nel 2017, il fondo rende il 4,39% a tre anni (dati Morningstar aggiornati a gennaio 2024). Investe il 44% in America e il 18% in Europa occidentale. I settori più pesanti in portafoglio sono utilities e immobiliare.

Scopri i nuovi fondi ESG per investire in modo sostenibile sui trend di lungo termine legati alla sostenibilità ambientale e sociale.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento