Il futuro dell’auto elettrica è una battaglia sul filo dell’innovazione combattuta tra America e Cina. Da una parte c’è Elon Musk, imprenditore visionario fondatore di Tesla Motors che sogna di conquistare anche lo spazio e dall’altra c’è BYD Co., il produttore di auto elettriche sostenuto da Warren Buffett che con il suo Berkshire Hathaway ha investito in questo settore già nel 2008. Adesso al fianco di Buffett per spingere l’innovazione cinese si è schierata anche la coreana Samsung che ha investito 450 milioni di dollari. La ragione? I leader dell’elettronica di consumo devono contrastare l’avanzata dei cinesi che stanno diventando i padroni del mercato dello smartphone, tanto che pure Apple ha deciso di investire nell’auto elettrica con l’avvio del progetto Titan.

I cinesi vogliono diventare i leader anche dell’auto elettrica. Il governo cinese, infatti, si è posto un obiettivo ambizioso di vendita di veicoli elettrici: oltre 3 milioni di unità all’anno entro il 2025, dopo che lo scorso anno la Cina ha già superato gli Stati Uniti per numero di autovetture in circolazione. Elon Musk non ci sta. E ha lanciato l’operazione di fusione da 2,6 miliardi di dollari tra la società di auto elettrica Tesla Motors e la società specializzata nelle rinnovabili SolarCity. Musk è il primo azionista di entrambe, riveste anche la carica di CEO in Tesla e Presidente in SolaCity e con questa fusione intende giocare la partita dell’auto pulita, elettrica o solare. Anche sul solare però incontra la concorrenza dei cinesi di Hanergy Holding Group, produttore fotovoltaico a film sottile, che ha 1200 brevetti proprietari tra una pellicola di cellule fotovoltaiche in grado di ricaricare le auto con appena 5 ore di luce e di percorrere mediamente 80 chilometri al giorno, per un totale, di 20.000 chilometri l’anno.

Auto elettrica: le vendite Ue decollano solo in Norvegia

La battaglia dell’innovazione deve poi fare i conti con il mercato. E se si guardano i numeri, per ora non si può parlare di boom dell’auto elettrica. Negli Stati Uniti le vendite 2015 non sono andate oltre le 116 mila unità, in lieve calo rispetto al 2014, mentre in Europa il mercato c’è solo nei Paesi del Nord. Secondo i dati della Commissione Italiana Veicoli Elettrici a Batteria, Ibridi e a Celle a Combustibile (Cei-Cives), aggiornati al primo trimestre del 2016, il Paese leader è la Norvegia dove le vendite di questi veicoli rappresentano già il 27% del totale e il governo norvegese si è posto l’ambizioso obiettivo di raggiungere le 50.000 unità per la fine del 2018.

La penetrazione dell’auto elettrica è alta anche in Olanda (9,9% sulle vendite totali) e in Svezia (2,7%), seguita da Francia (1,7%), Inghilterra (1,3%), Austria (1,7%), Germania (0,8%), Spagna (0,3%) e buona ultima della classifica l’Italia che si ferma allo 0,14%. Cosa ferma lo sviluppo del mercato? Sono tanti i fattori che guidano le scelte del consumatore: prestazioni dei veicoli, scarsa informazione, presenza o meno di incentivazioni economiche, indirizzo politico. E non è detto che le incentivazioni siano uno stimolo sufficiente. La prova è che il mercato tedesco non sta rispondendo come dovrebbe al bonus ambientale appena lanciato dal Governo. Dopo un mese dal lancio, infatti, le richieste per accedere all’incentivo sono solo 1.500, e ciò significa che le vendite di queste auto sono in linea con quelle dello scorso anno e che l’obiettivo del Governo tedesco di arrivare alla vendita di almeno 300.000 veicoli elettrici entro 2019 è, al momento, utopia.

IDEE DI INVESTMENTO

Il tema dell’auto elettrica porta a puntare sulla crescita degli investimenti in energie rinnovabili e sul passaggio da un’economia basata su carbone e petrolio a una che si fonda sulla forza del sole e del vento. La scelta più appropriata è quella di un fondo azionario specializzato nella ricerca di titoli di queste società. Ecco i migliori a tre anni che investono sul mercato globale (categoria Morningstar: Azionari settore energie alternative):

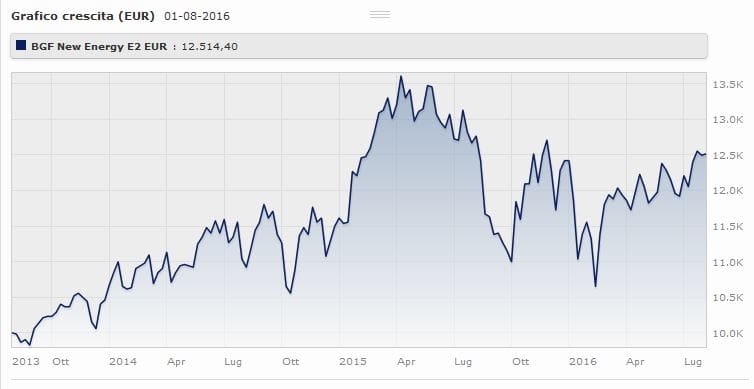

- Bgf New Energy Fund Eur Classe E2 è gestito da Poppy Allonby e a tre anni rende il 7,83%. E’ un azionario globale con almeno il 70% del patrimonio in azioni di società operanti nel settore delle nuove energie alternative e tecnologiche. Industria (30)%, utilities (29%) e materie prime (14%) sono i settori più rappresentati. America (31%) e Area euro (30%) sono i Paesi guida seguiti dall’Europa non euro (15%).

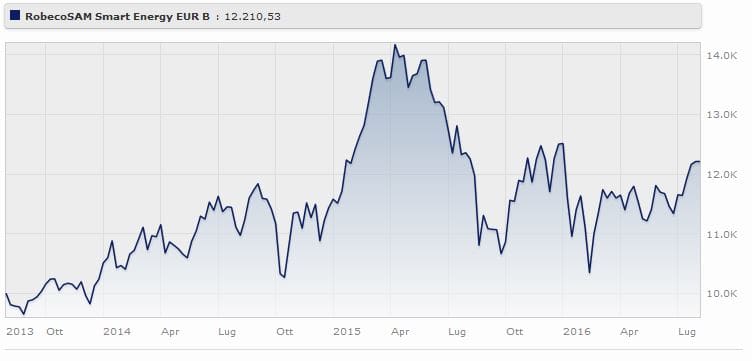

Bgf New Energy Fund Eur Classe E2 rende il 7,83% a tre anni. Fonte: Morningstar. - Robecosam Smart Energy Fund-eur Classe B rende il 7,19% a tre anni ed è gestito da Thiemo Lang. il comparto investe in azioni di società di tutto il mondo, inclusi i paesi emergenti, operanti nel settore delle energie alternative e tecnologia. Il primo settore in portafoglio la tecnologia (51%), seguito da utilities (27%) e beni industriali (18%). America (52%) ed Europa (23%) sono i Paesi più presenti.

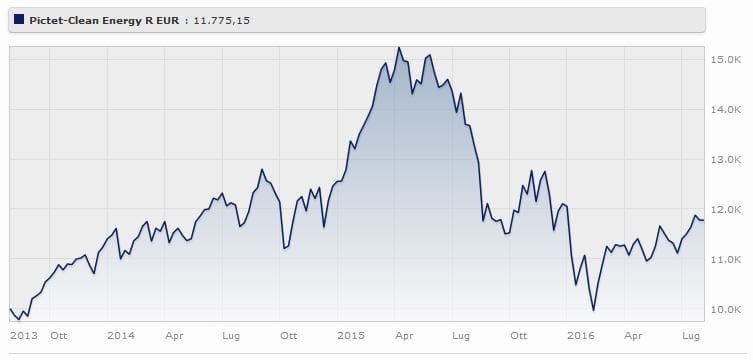

Robecosam Smart Energy Fund-eur Classe B rende il 7,19% a tre anni. Fonte Morningstar. - Pictet – Clean Energy Classe R Eur è un azionario specializzato in energia con un portafoglio globale. Rende il 6,25% a tre anni il fondo è gestito da Xavier Chollet e da Luciano Diana. L’obiettivo è acquistare azioni di società che contribuiscono o beneficiano della minore produzione e consumo di energie fossili. I settori più presenti in portafoglio sono: Utilities (28%), Beni industriali (21%) e Tecnologia (21%). L’America è il primo mercato (53%), ma almeno due terzi del fondo sono investiti in titoli di altri Paesi.

Pictet – Clean Energy Classe R Eur rende il 6,25% a tre anni. Fonte: Morningstar. Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento