La precaria situazione dell’approvvigionamento di gas in Europa è stata al centro dell’attenzione dei mercati sin dall’inizio del conflitto Russia-Ucraina alla fine di febbraio 2022. L’Unione Europea (UE) è intervenuta applicando sanzioni al petrolio russo. Ma la crisi del gas era inevitabile data la dipendenza delle principali economie europee, in particolare Germania e Italia, dalle forniture russe.

La situazione è diventata ancora più critica da quando il gasdotto Nord Stream 1 è stato chiuso per manutenzione a luglio 2022. Ora il gasdotto è tornato in funzione, ma il gas viene fornito a volume ridotto.

Cosa significa questo per le aziende, la transizione energetica, l’economia della zona euro e gli investimenti?

Lo scenario del gas che si sta delineando

- Non basta fissare un tetto al prezzo del gas. Questa soluzione è stata più volte evocata ma l’Unione Europea sembra volersi muovere in un’altra direzione: fissare un tetto al prezzo di rinnovabili, nucleare e carbone. Questa misura secondo l’UE dovrebbe consentire agli Stati di risparmiare risorse da riutilizzare per sostenere i consumatori più esposti al caro bollette.

- Perché il modello iberico non è la soluzione. Per tutta l’estate 2022 si è parlato del cosiddetto modello iberico. Si tratta del provvedimento attuato a partire dal 15 giugno 2022 da Spagna e Portogallo che hanno messo un tetto al prezzo del gas all’ingrosso con l’obiettivo di frenare l’impennata dei prezzi sui consumatori. Secondo l’UE questa soluzione ha dei limiti: il tetto al prezzo ha aumentato i consumi, per esempio. Secondo l’UE non sarebbe possibile estenderlo a tutta Europa.

- La determinazione del prezzo dell’elettricità in UE è il punto critico. Agire con un tetto ai prezzi in generale dell’energia elettrica è una scelta obbligata. La ragione? Il prezzo dell’elettricità in Europa viene determinato dal costo della fonte più costosa. Chiunque venda elettricità oggi lo fa applicando i prezzi del gas naturale anche se l’energia deriva da solare, eolico o nucleare.

- Nessuna tassazione per gli extra profitti aziendali. Se i consumatori soffrono, le aziende che producono elettricità da qualsiasi fonte hanno realizzato extra profitti miliardari nel 2022. Per compensare il caro energia sugli utenti finali si era ipotizzata la soluzione di una tassa sugli extra profitti delle aziende. Secondo l’UE non è una strada percorribile e l’Italia che l’ha adottata dovrebbe annullarla. La soluzione per l’UE è agire sulla domanda, imponendo una diminuzione del consumo di energia elettrica.

Leggi anche l’outlook di Ersel “La gara per il clima“.

IDEE DI INVESTIMENTO

A medio-lungo termine, un chiaro vincitore della crisi del gas è il settore delle energie rinnovabili secondo l’analisi di Schroders.

Vediamo alcuni punti a favore:

- La necessità di limitare le emissioni nocive e di ridurre la dipendenza dalle importazioni russe di combustibili fossili.

- I progetti di energia rinnovabile come i parchi eolici o solari potrebbero non essere soluzioni immediate al problema e sono molto più veloci da avviare rispetto a una centrale nucleare, per esempio.

- La spinta del piano RePowerEu presentato a maggio 2022 che ha l’obiettivo di eliminare gradualmente la dipendenza dal gas russo e garantire una fornitura più diversificata di energia da fonti a basse emissioni.

I fondi per investire

Per investire sul megatrend della transizione energetica a lungo termine ci sono fondi azionari che investono a livello globale.

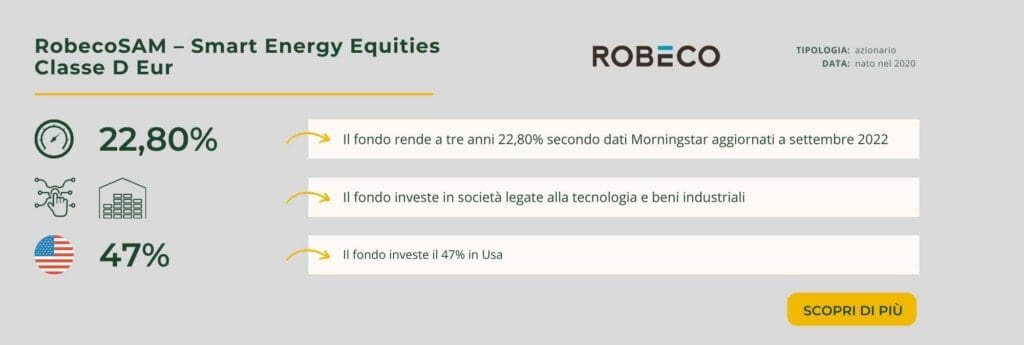

- RobecoSAM – Smart Energy Equities Classe D Eur ha un rendimento annualizzato a tre anni del 22,80% secondo dati Morningstar aggiornati a settembre 2022. Il fondo è stato ridenominato nel 2020 e ha come obiettivo di investimento sostenibile promuovere la trasformazione e la decarbonizzazione del settore energetico globale. Investe in fonti di energia pulita, prodotti e infrastrutture efficienti dal punto di vista energetico. Tecnologia e beni industriali sono i primi settori in portafoglio, il mercato Usa vale il 47%.

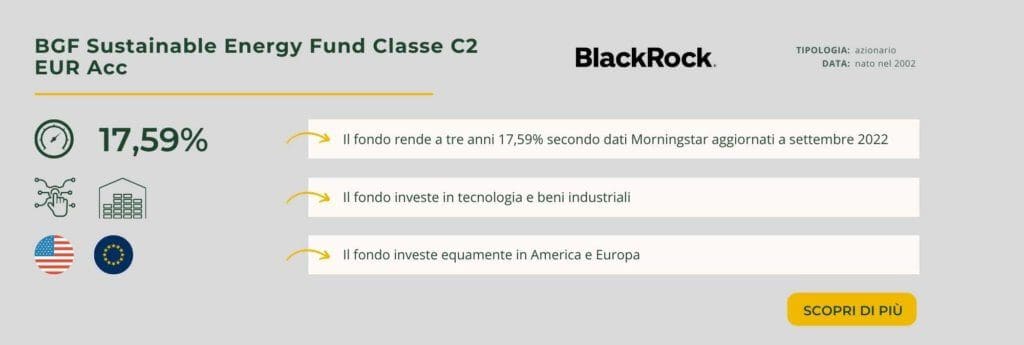

- BGF Sustainable Energy Fund Classe C2 EUR Acc rende tre anni il 17,59% secondo dati Morningstar aggiornati a settembre 2022. Partito nel 2002 investe a livello mondiale almeno il 70% del patrimonio in azioni di società del settore energie alternative e tecnologia. Il portafoglio è equamente diviso tra Usa e Area euro, tecnologia e beni industriali sono i settori più rappresentati

- Pictet – Clean Energy Classe R Usd ha un rendimento a tre anni del 16,48% secondo dati Morningstar aggiornati a settembre 2022. Partito nel 2007 il fondo investe in società di tutto il mondo che contribuiscono e beneficiano della transizione a livello globale verso una produzione e un consumo di energia meno basati sulle energie fossili. Tecnologia e servizi di pubblica utilità sono i settori più pesanti in portafoglio e il Paese più rappresentato è l’America.

Il potenziale che risiede nella domanda di energia e nella trasformazione della produzione di energia sono già ben visibili in Borsa. L’indice MSCI World Energy guadagna il 47% a un anno contro una perdita dell’indice MSCI World del 17,6% nello stesso periodo.

Secondo l’analisi di Credit Suisse, per cercare guadagno bisogna guardare anche oltre l’energia: la trasformazione delle infrastrutture legate alla transizione energetica è un megatrend di investimento di lungo termine. In prima fila ci sono Cina, Stati Uniti ed Europa. Anche le materie prime legate al trend sono una buona scelta nel lungo termine.

Scopri i fondi sostenibili ESG disponibili sulla nostra piattaforma per investire sui trend di lungo termine della sostenibilità ambientale.

NOTE

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento